Hé daar, belasting-slimme vrienden! 👋

Nederland hanteert een uniek drie-boxen belastingsysteem dat verschillende soorten inkomsten categoriseert. Als freelancer is het begrijpen van deze boxen cruciaal voor je financiële planning en belastingoptimalisatie.

Co-Founder of Xtroverso | Financial Strategist

Linda Pavan brengt precisie en expertise naar Xtroverso, gespecialiseerd in financiële en fiscale oplossingen. Haar toewijding aan het versterken van bedrijven zorgt ervoor dat elke beslissing wordt ondersteund door helderheid en vertrouwen.

Wat zijn de drie belastingboxen in Nederland?

Box 1: Inkomen uit werk en woningbezit

Box 1 omvat winst uit onderneming, dekt freelance-inkomsten en inkomsten uit zelfstandige arbeid, inkomen uit woningbezit en komt in aanmerking voor ondernemersaftrek en -vrijstellingen.

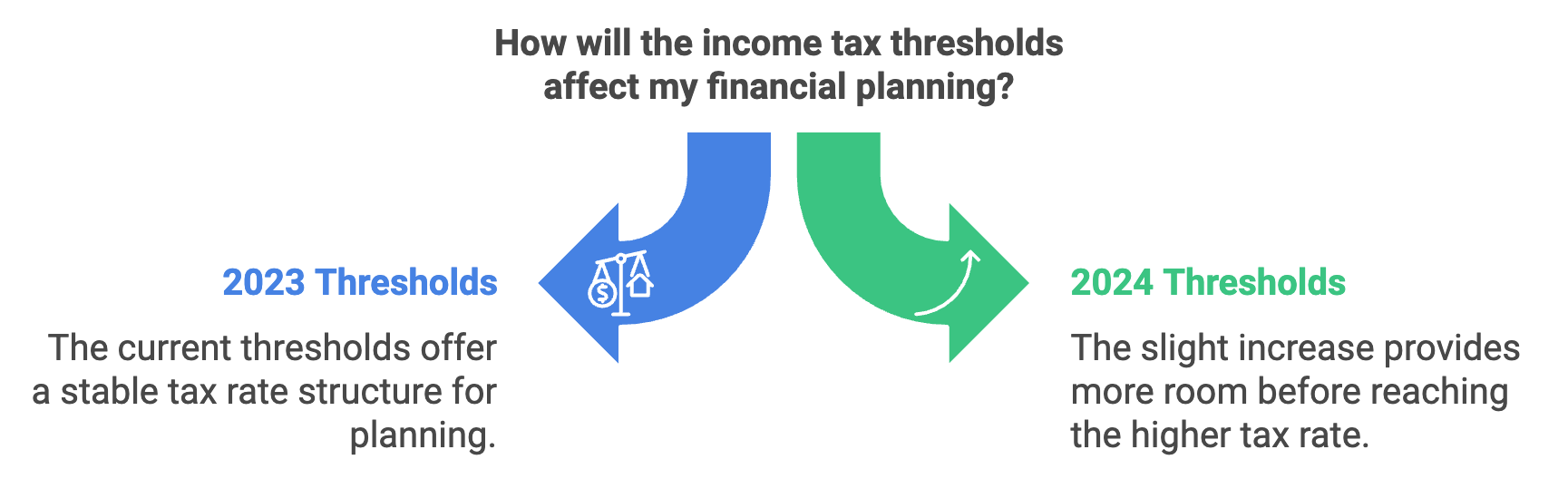

2023:

- 36.93% voor inkomen tot €73.031

- 49,50% voor inkomen boven €73.031

2024:

- 36,97% voor inkomen tot €75.518 (een kleine verhoging, maar hey, elke cent telt!)

- 49,50% voor inkomen boven €75.518 (sommige dingen veranderen nooit)

Drempelverschuiving

De drempel van €73.031 in 2023 danst omhoog naar €75.518 in 2024. Meer ruimte om te manoeuvreren voordat je het hoogste tarief bereikt!

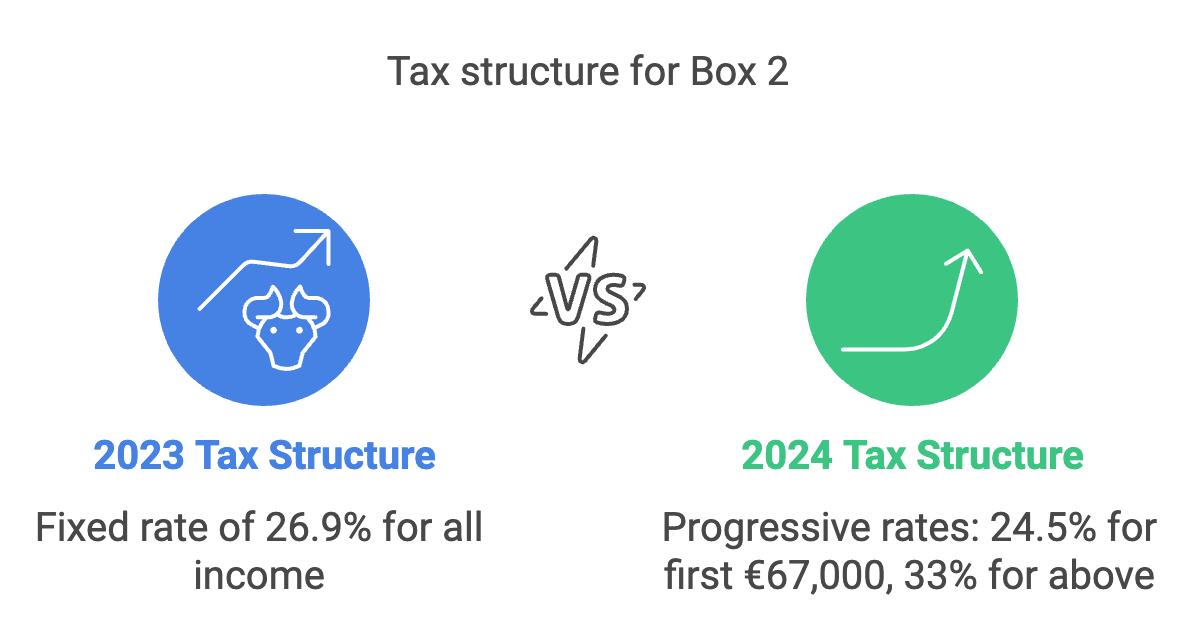

Box 2: Aanmerkelijk belang

- Van toepassing op 5%+ eigendom in bedrijven

- Vast tarief van 26.9% (2023)

- Relevant voor freelancers met een BV structure

- Omvat dividend-inkomsten en vermogenswinsten

- Strategisch belang voor beslissingen over bedrijfsstructuur

Nieuwe belastingstructuur voor 2024

- Eerste €67.000 van box 2 inkomen wordt belast tegen 24,5%

- Toptarief voor boven €67.000 wordt belast tegen 33%

- Belangrijk voor bedrijfseigenaren met 5%+ eigendom

Box 3: Sparen en Beleggen

Laten we het eens hebben over Box 3 – die heeft de laatste tijd behoorlijk wat veranderingen ondergaan! 🔄 Dit is de box die gaat over je spaargeld en beleggingen, en geloof me, je wilt goed opletten bij deze wijzigingen

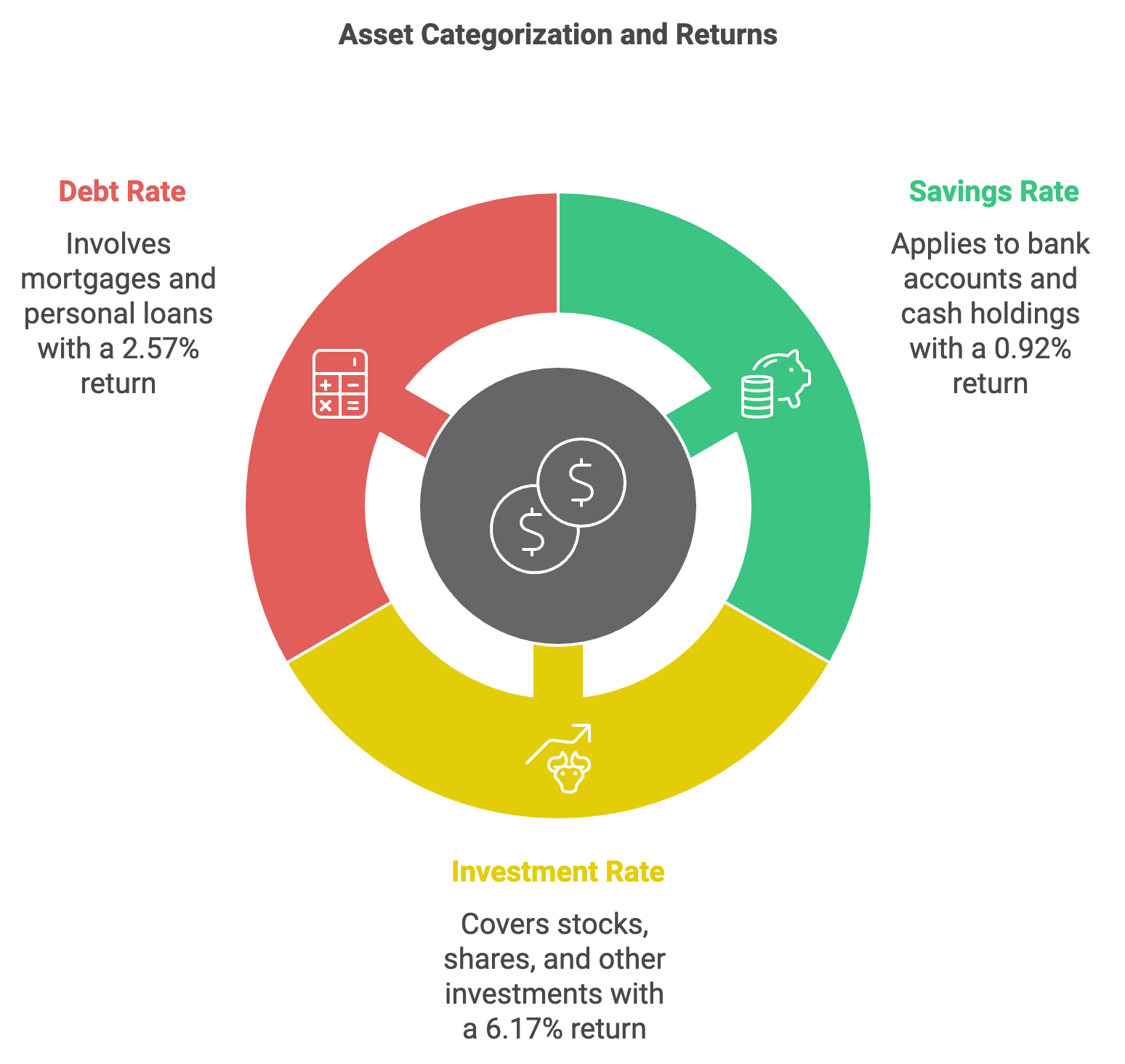

Belastingtarieven 2023: Het Huidige Systeem

Je vermogen wordt nu verdeeld in drie verschillende categorieën, elk met een eigen fictief rendement:

Spaarrendement: 0,92% fictief rendement

- Van toepassing op: Bankrekeningen

- Spaarrekeningen

- Contanten

Beleggingsrendement: 6,17% fictief rendement

- Aandelen

- Tweede woningen

- Overige investeringen

Schuldrendement: 2,57% fictief rendement

- Hypotheken (behalve voor hoofdverblijf)

- Persoonlijke leningen

- Overige schulden

Het goede nieuws

Belastingvrije voet! 🎉

- Individuele vrijstelling: €57.000

- Fiscal partners: €114,000

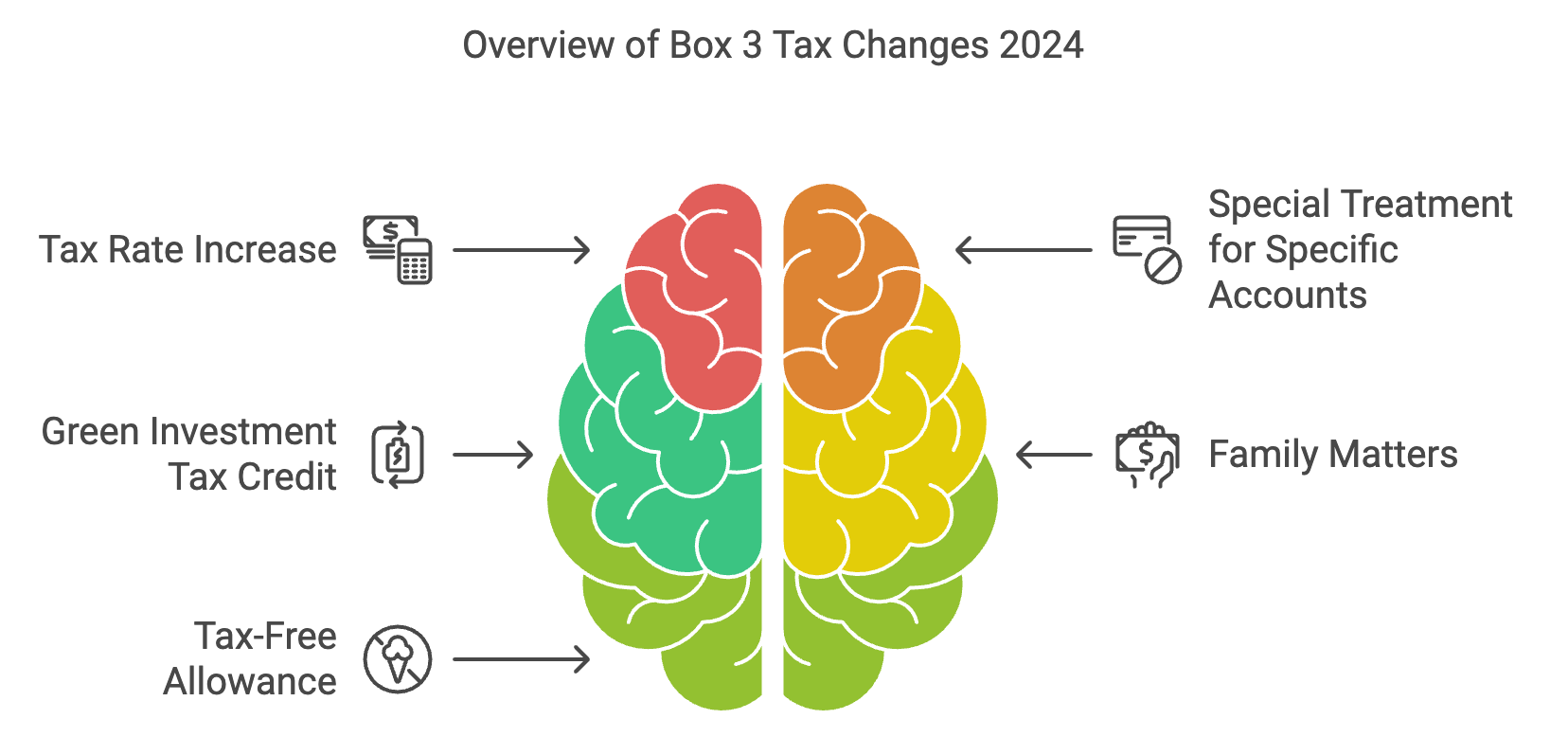

Box 3 Belastingwijzigingen 2024: Wat is er nieuw?

- Verhoging belastingtarief • Stijgt van 32% naar 36% • Mogelijke verdere verhoging naar 38%, maar nog niet bevestigd.

- Speciale behandeling voor specifieke rekeningen • VvE-deposito's (Vereniging van Eigenaren) • Notariële derdenrekeningen • Beide worden behandeld als banktegoeden met lagere fictieve rendementen

- Groene dromen Geruchten over een verhoging van de belastingkorting voor groene investeringen, details zijn net zo ongrijpbaar als een zonnige dag in de Nederlandse winter

- Familiezaken, schulden tussen fiscale partners? Poef! Verdwenen uit Box 3, hetzelfde geldt voor schulden met minderjarige kinderen - alsof ze nooit bestonden!

- Belastingvrije voet • Blijft €57.000 en €114.000 voor fiscale partners.

Onthoud: Deze veranderingen zijn als een goede Nederlandse weersverwachting - onderhevig aan verandering! We houden je op de hoogte als er iets wijzigt. 😉

De X-Tax conclusie

2024 brengt enkele interessante veranderingen in onze favoriete belastingboxen. Sommige zullen geld besparen, anderen moeten misschien hun strategieën aanpassen. De sleutel? Blijf geïnformeerd en plan vooruit!

Meer hulp nodig? 🤝 Belastingen kunnen ingewikkeld zijn, en deze veranderingen kunnen iedereen anders beïnvloeden. Bij twijfel, neem contact op met Xtroverso - beter voorzichtig dan spijt!